如果升级到多边抵押机制,能让稳定币 Dai 抵御黑天鹅风险吗?

编者按:本文来自36氪战略合作区块链媒体“Odaily星球日报”(公众号ID:o-daily,APP下载)

本文来自 Bitcoin.com,原文作者:Jamie Redman

Odaily星球日报译者 | Moni

随着 tether(USDT)的“火爆”,加密社区在过去的几年时间里开始逐渐了解稳定币的概念,而且也出现了很多不同类型的稳定币,但通常都是与美元挂钩的。然而,有一个特别的稳定币最近似乎成为了社区讨论的热门话题,它就是“Dai”,一个由以太坊区块链支持、并锁定在智能合约中的加密货币。

Maker 和 Dai

首先,我们会简单概述如何在一个叫做“Maker DAO”的网络里创建稳定币 Dai,以及为什么加密货币爱好者在众多稳定币产品里面似乎最喜欢它。当然,也有一些批评者因为很多原因不喜欢 Maker 项目,他们认为其概念很可能会损害部分人对加密资产背书的稳定币完美梦想。

事实上, “Maker”是以太坊网络上一个非常有名的去中心化自治组织(DAO),该组织之所以能够“出名”,其实也是因为他们创建了一个由加密货币支持的稳定币 Dai。2017年12月,Single-Collateral Dai (SCD)单边抵押系统正式发布,该系统允许任何人使用自己的ETH代币创建一个稳定币。在大多数情况下,这些稳定币的价格估值都会比 1 美元略低一些。在过去十四个月的运营中,Maker DAO 以及成为了 2019 年最受欢迎的以太坊区块链系统。在本文撰写时,有超过1%的 ETH 全部供应量锁定在 Maker系统里面,这意味着有大约 210 万 ETH 被用作为抵押品。

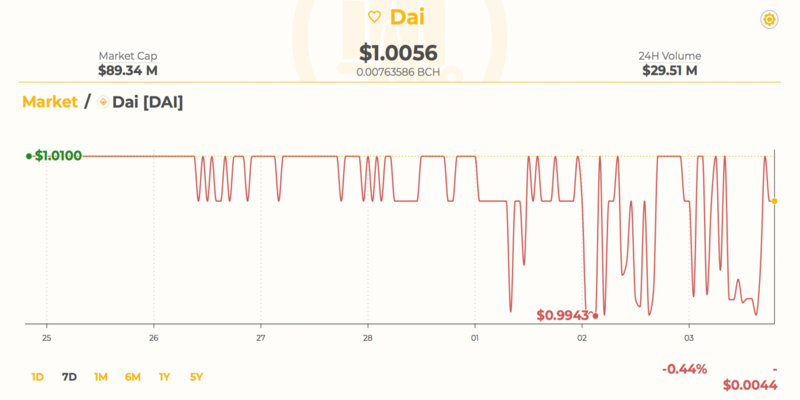

Maker 团队的核心成员包括首席执行官 Rune Christensen、首席技术官 Andy Milenius、总裁 Steven Becker、以及其他 18 个高级管理人员。虽然 Maker 社区规模相对不算太大,但是该项目自从推出以来就一直在不断增长。Maker 和稳定币 Dai 社区现在拥有一个官方博客、一个聊天室、以及自己的 Reddit 子频道,很多人都可以在 Reddit 上讨论这个生态系统的发展。截至目前,Dai 已经以 8930 万美元的市值超过了 GUSD,目前位列全球加密货币市值排名的第 55 位。

Maker 的 Dai 稳定币和其他加密货币——比如 USDC、GUSD 和 USDT 等之间存在两个根本区别:

1、第一个区别,就是 Dai 没有像其他大多数稳定币那样在银行账户里持有法定货币,并以法定货币作为背书。

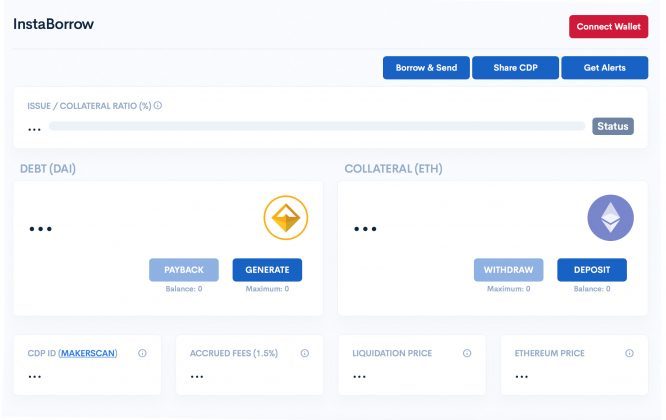

2、第二个区别,是其他稳定币系统的抵押物——即法定货币基本上都是由公司委托第三方审计的,而 Dai 的审计透明度可以随时在区块链上查看。基本上,Dai 之所以能够保持稳定,是因为 ETH 被锁定在一个被称为“抵押债务头寸(CDP)”的系统里面,而且受到智能合约约束,如果想要获得稳定币 Dai 的用户,可以将ETH发送给抵押债务头寸,然后才能获得 Dai 代币。

然而,Dai 的抵押比例使用的是一种被称为“超额抵押(overcollateralization)”的方法,这将有助于降低其风险敞口,并且通过 Maker 的自主反馈机制保持了稳定币 Dai 的信用。如果想要获得稳定币 Dai,你可能需要币使用比一般美元兑美元交易支付更多的资金。目前,获得稳定币 Dai 所需要的 ETH 抵押比例始终固定在 1.5:1,不过用户也可以直接在公开市场上购买 Dai。如下图所示,目前有 210 万 ETH 被锁定在生产稳定币 Dai 的 Maker 智能合约里。

Maker 协议固有问题、黑天鹅风险、以及一个可能不会被监管接受的稳定币

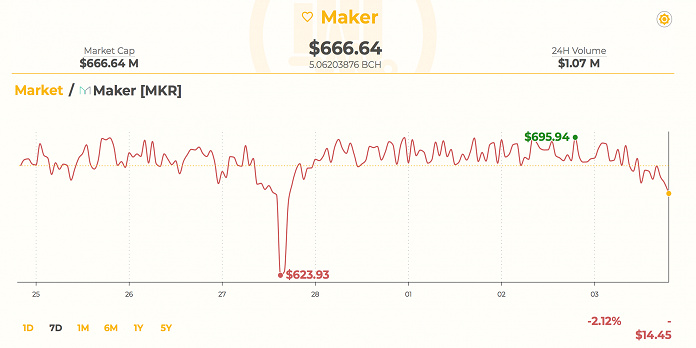

Maker 和 Dai 之所以能够成为目前加密货币行业里最受欢迎的项目之一,主要原因就是因为有些人喜欢在某些用例下使用流动稳定币的概念,而且稳定币 Dai 是与加密货币、而非法定货币挂钩的。然而,社区也出现了针对 Maker 协议及其生成稳定币dai的一些批评声音。一些质疑者认为,该项目很可能会面临以太坊网络第一个去中心化自治组织 DAO 的失败结果——2016 年 6 月,用户利用 DAO 的协议漏洞使他们能够占用 DAO 三分之一的资金转移到了子公司账户,最终导致以太坊损失超过 5000 万美元。不仅如此,对 Maker DAO 的另一个批评就是他们除了超额抵押和用等量 Dai 代币支付合约这些众所周知的智能合约条款之外,还需要用户支付另一种 MKR 代币,该代表是 Maker 系统的管理代币和实用型代币,用于支付 Dai 代币的稳定费用、以及系统管理成本。由于其独特的供给机制和在 Maker 平台上所发挥的作用,MKR 代币价值其实和整个系统是息息相关的。

Bennett Tomlin 是一位加密货币研究人员,根据他在 Medium 上发表的研究结果发现,稳定币 Dai 其实并不能每次都超额抵押,因为只要有一个黑天鹅事件出现,就会破坏整个以太坊的价值,那么 Maker 协议就会受到影响。

Bennett Tomlin 对这个情况提出了质疑,他说道:

”为什么有人会相信这一点,我完全不知道——因为这其实说明开发人员早就意识到了 Maker 协议存在风险,但似乎他们又刻意忽略了这个风险。“

Bennett Tomlin 的研究报告题为《深入分析 Maker DAO、Dai、以及 MKR》(Deep Look at Maker DAO and Dai and MKR),他发现 Maker 协议创造者在白皮书中解释说,如果发生了黑天鹅事件,那么该组织将稀释Pooled Ether“。在其报告中,Bennett Tomlin 还详细说明 Maker 团队面临的最大的问题其实是监管限制,他警告稳定币 Dai 持有者需要密切关注美国证券交易委员会、美国商品和期货交易委员会、以及其他监管机构的政策动向。Odaily 星球日报(微信:o-daily)了解到,Pooled Ether 其实是单边抵押 Dai 的一个临时机制。起初,Pooled Ether(PETH)是唯一被 Maker 协议接受的抵押类型,如果用户希望开放一个抵押债务头寸并且获得稳定币 Dai,那么 Maker 平台需要首先获得 PETH。这个过程可以在区块链上轻松完成,并且通过把所有用户的 ETH 存入到一个特殊智能合约里,然后给用户快速返还相应的 PETH。

如果 ETH 市场忽然崩盘,那么抵押债务头寸就会终止获得超过抵押价值的债务,Maker 平台此时会自动稀释 PETH,并且重新向系统进行注资,这意味着每个 PETH 比例索赔价值会有所降低。

当 Maker 平台升级支持多种抵押类型,PETH 将会被移除,并被 ETH 或其他新类型的抵押物取代。

一个多边抵押 Dai 和其他区块链创造的稳定币

尽管存在一些担忧,但 Maker DAO 仍然继续在以太坊区块链上不断发展,希望能够打造成为世界上第一个基于加密货币抵押的、消费者级别的稳定币。目前,根据该项目的发展路线图要求,后续可能会将单边抵押系统发展成为多边抵押,在某种程度上可以允许使用稳定币dai和其他加密货币进行抵押。2018 年 11 月 6 日,Maker 开发团队透露多边抵押稳定币 Dai 的代码已经发布,智能合约也已经被部署到了系统测试网上。

此外,最近也有人谈到其他加密货币区块链会不会也想尝试推出类似 Dai 的稳定币。比如比特币现金(BCH)社区就有人建议在 BCH 区块链上构建稳定币,不过相比于以太坊,BCH 区块链上的东西可能需要一些不同元素。

总体来说,以太坊社区似乎很欣赏 Maker 协议和稳定币 Dai 给他们带来的效益,毕竟就目前来说,稳定币 Dai 的确给以太坊生态系统带来了更多竞争力。