哈啰出行赴美IPO:招股书全解读

编者按:本文来自微信公众号“雪球”(ID:xueqiujinghua),原标题《中国领先的本地出行及生活服务平台赴美IPO,哈啰出行招股书全解读》,36氪经授权发布。

北京时间4月24日,哈啰出行正式提交招股书,拟于纳斯达克上市,承销商包括瑞信、摩根士丹利及中金公司。

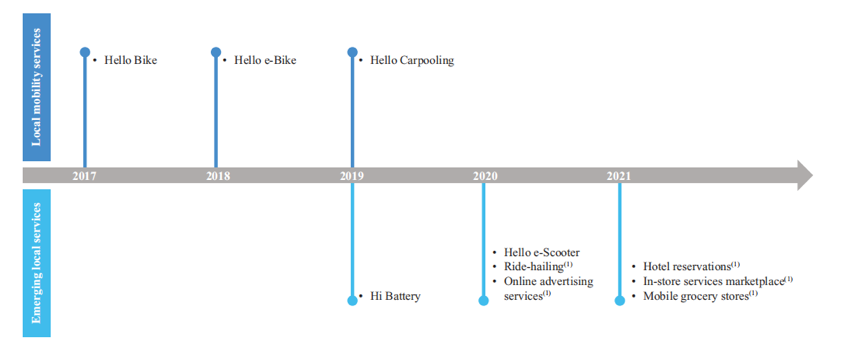

公司是国内领先的本地出行及生活服务平台,提供移动出行服务及新兴本地服务。移动出行服务主要包括两轮共享服务(“哈啰单车”和“哈啰助力车”)和顺风车服务(“哈啰顺风车”);新兴本地服务主要包括“哈啰电动车”以及公司与宁德时代和蚂蚁集团合作推出的“小哈换电”等。

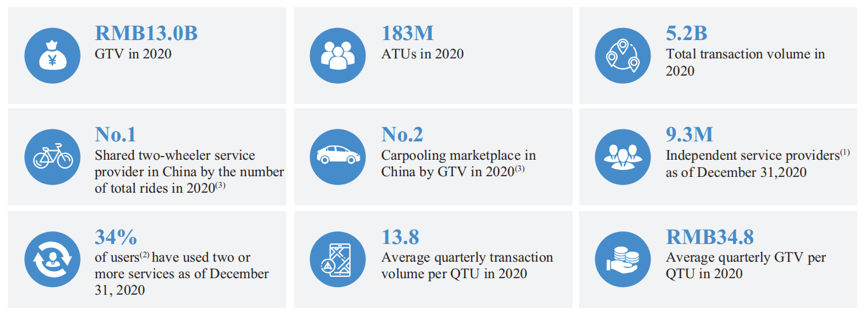

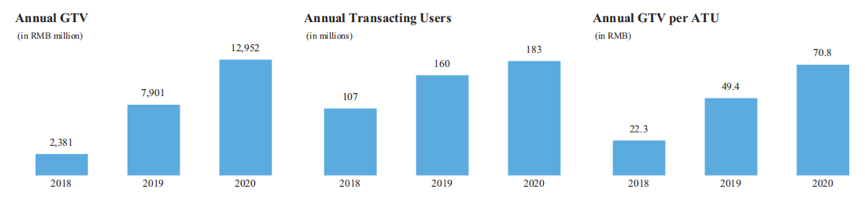

2020年,哈啰出行总交易金额(GTV)130亿元人民币,年度交易用户为1.83亿,总交易数达52亿次。到年底为止,34%的哈啰用户曾使用过公司的两种或以上服务。

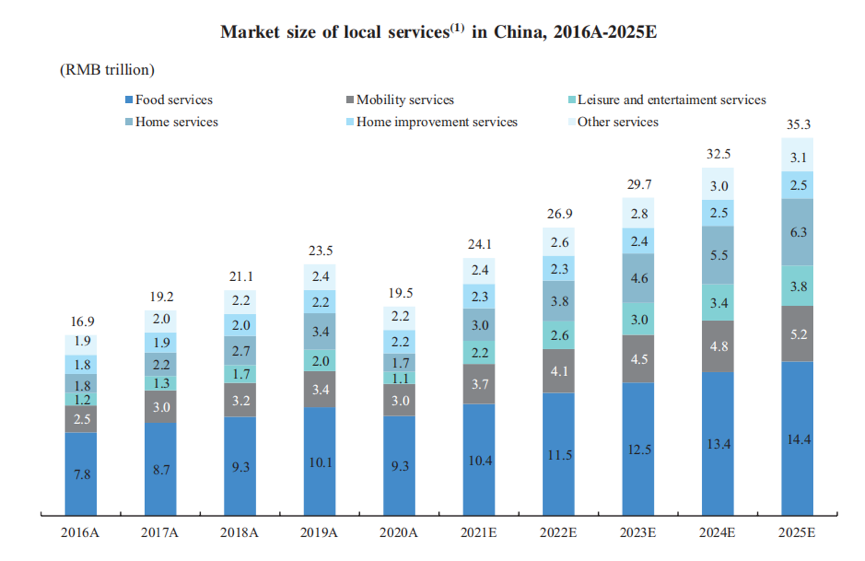

根据招股书,到2025年,中国本地生活服务市场规模将从2020年的19.5万亿元人民币增长到35.3万亿元人民币,年复合增长率为12.6%。同时,本地生活服务在线上渗透率方面,具有增长空间,将由2020年的24.3%,增至2025年的30.8%。

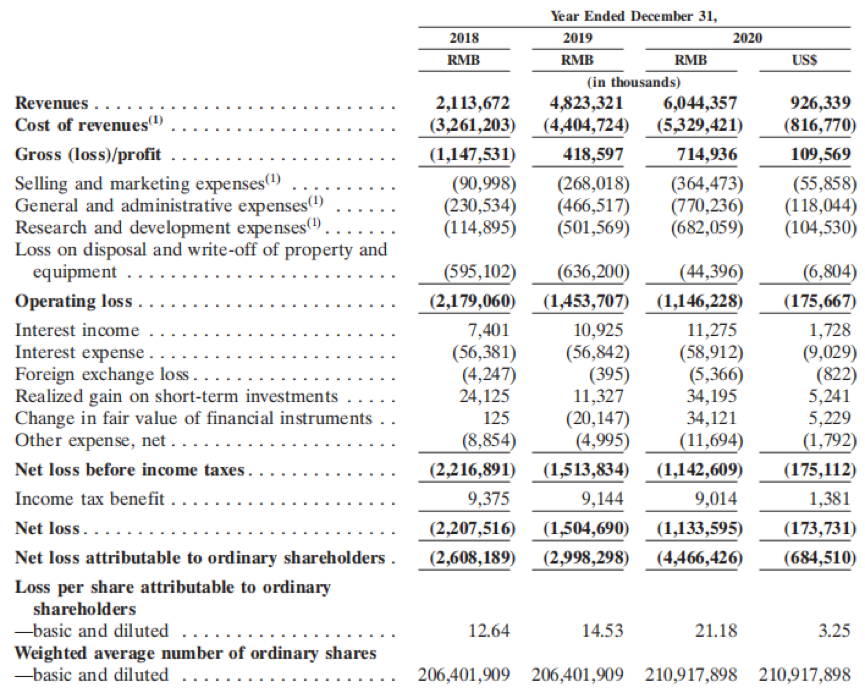

哈啰出行2020年营收60.4亿元人民币,经调整EBITDA为15.6亿元人民币

哈啰出行2020年的营收为60.4亿元人民币,同比2019年增长25.3%;2019年营收为48.2亿元人民币,同比2018年增长128.2%。2020年毛利为7.2亿元人民币,同比2019年增长70.8%,毛利率为11.8%,相比2019年8.7%的毛利率,提高3.1个百分点。

2020年,虽然受新冠疫情影响,但公司各项主营业务收入都有增长,其中:哈啰两轮共享服务2020年的营收为55亿元人民币,同比2019年增长21.1%,毛利为3.7亿元人民币,同比2019年增长25.9%;哈啰顺风车服务2020年营收4.6亿元人民币,同比2019年大幅增长131.2%,毛利为3.8亿元人民币,同比2019年大幅增长167%。

2020年,哈啰出行亏损同比2019年缩减24.7%,为11.3亿元人民币。公司经调整EBITDA为15.6亿元人民币,同比2019年增长15.5%。公司经营活动产生的现金流量净额为22亿元人民币,同比2019年大幅增长88.2%。

得益于哈啰出行的品牌效应及流量入口的生态价值,公司2020年营销费用占比仅为6%。

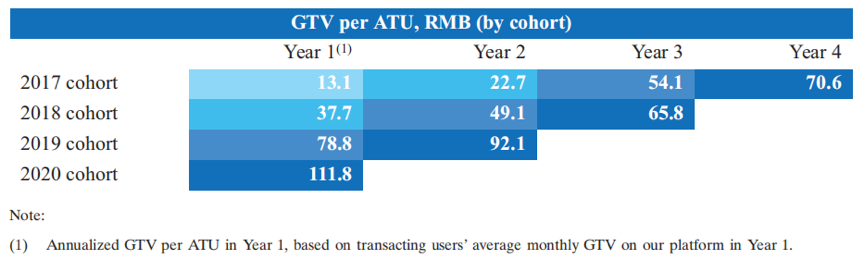

公司用户在平台上的消费金额不断提升:2017年使用哈啰出行服务的用户,在当年平均交易额为13.1元人民币;到了2020年,该群组用户的年平均交易额已大幅提升至70.6元人民币。平台用户在一年及两年之后的留存率分别达到64%和60%。由于公司未来会不断拓展本地生活服务,为用户提供更多消费选择,因此公司未来的交易总额具有继续增长的可能性。

公司是全球最大的两轮共享服务平台及中国头部顺风车交易平台

两轮共享服务:哈啰出行的两轮共享服务包括共享单车和共享助力车。作为“最后一公里”解决方案的哈啰单车已成为连接公共交通的重要通勤工具,其行程范围通常为0.5到3公里;而电动自行车行程范围通常超过3公里。因此,公司在积累了哈啰单车的运营经验后,引入了哈啰助力车,以有效满足城市出行的需求。截至2020年末,哈啰出行的两轮共享服务已在300多座城市(地级市及以上)开展。按照2020年的总骑行次数计算,公司是全球最大的两轮共享服务平台。

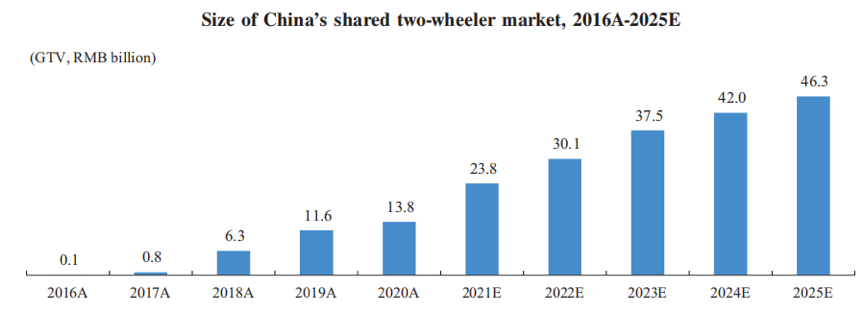

根据艾瑞咨询的数据,中国共享单车服务(包括共享自行车和共享电动自行车)市场规模已从2016年初始阶段时的较低水平增长到2020年的138亿元人民币,年复合增长率为287.0%。预计到2025年,该市场规模将增至463亿元人民币。

哈啰顺风车:公司通过运营哈啰顺风车,为用户提供方便环保且经济高效的出行方式。2020年,哈啰顺风车总交易额为70亿元人民币,市占率为38%。按照2020年的总交易额计算,哈啰顺风车是中国第二大顺风车交易平台。2020年末,哈啰顺风车累积了2610万交易用户和近千万注册司机。同时,继顺风车业务之后,公司上线了经济网约车服务“哈啰打车”,进一步丰富公司的移动出行生态。

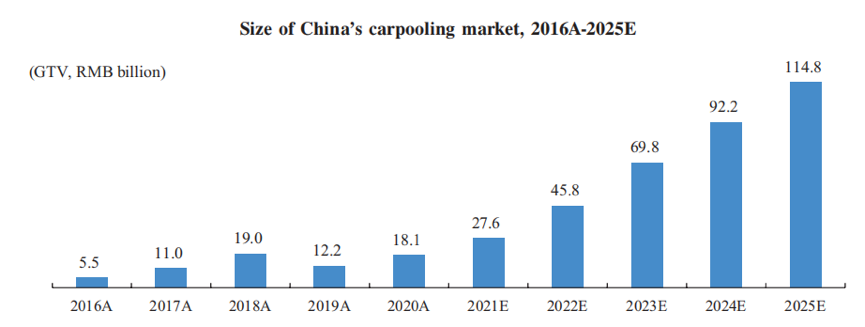

根据艾瑞咨询的数据,中国顺风车服务的市场规模已经从2016年的55亿元人民币增至2020年的181亿元人民币,年复合增长率为34.9%。随着顺风车服务市场的不断成熟,安全性和服务水平将得到进一步提高。预计到2025年,该市场规模将达到1148亿元人民币,年复合增长率为44.7%。

哈啰电动车:为提供环保、健康的低碳生活方式,公司打造了“哈啰电动车”,并通过特许商店、天猫自营店等渠道向用户出售。目前,公司已开始自主设计和开发智能电动自行车。2021年4月7日,哈啰出行旗下哈啰电动车发布了适用于两轮电动车产品的VVSMART超连网车机系统,并推出了首批搭载这一系统的新款两轮电动车产品。当下,中国电动自行车车主大多为年轻人群,倾向于购买智能且价格合理的车辆。流量优势及车联网等智能功能有助于吸引消费者并扩大市场份额。

公司认为从用户本源需求和出行场景出发,车辆联网有助于提高产品体验,是电动自行车未来趋势,进而创造了两轮行业首个车机系统,一方面用来驱动硬件智能,另外一方面用于连接更多出行生态。同时,哈啰新品电动车将采用包括门店统一定价,APP线上下单、线下提车等新零售模式。公司也将聚焦传统门店互联网化,数字化管理线下门店。

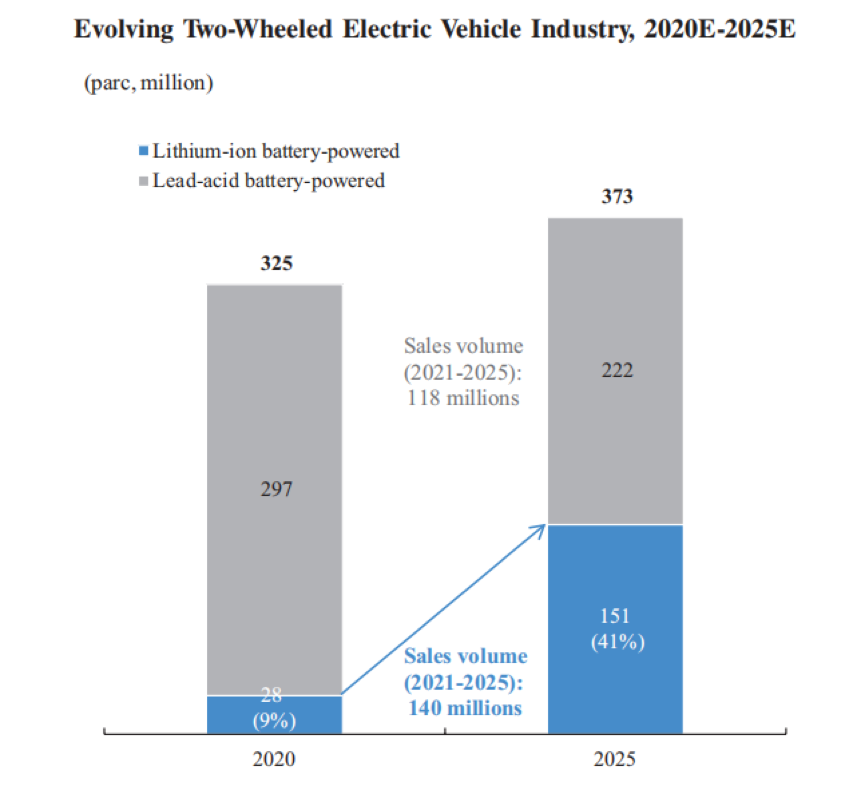

根据艾瑞咨询的数据,目前中国拥有3.25亿辆电动自行车,是全球最大的电动自行车市场。中国电动自行车的销量从2016年的3000万辆增至2020年的4500万辆。随着新国标的落地实施,中国电动自行车市场从铅酸电池过渡到锂电池,电动自行车行业将迎来快速发展,预计2021-2025年间的总销量将达到2.580亿辆。

小哈换电:公司于2019年6月推出了与宁德时代和蚂蚁集团合作的小哈换电服务,为两轮电动车用户提供换电解决方案。截至2020年底,小哈换电已在55座城市部署。换电服务可以快速安全地替换低电量锂电池,节省电池充电时间并减少电池购买成本。未来小哈换电将为包括哈啰电动车用户在内的越来越多的用户提供换电服务。

根据艾瑞咨询的数据,中国两轮电动车的换电服务具有很大的增长空间,该市场规模已经从2016年的最低水平增长到2020年的11亿元人民币,年复合增长率为164.2%。预计到2025年将达到632亿元人民币,年复合增长率为124.9%。

哈啰助力车、哈啰电动车、小哈换电将打造出公司的两轮新能源基础设施平台。公司也会基于共享服务数据,在特定城市开发和试点包括哈啰酒店、到店团购、哈啰打车、线上广告等在内的新兴本地服务和产品。

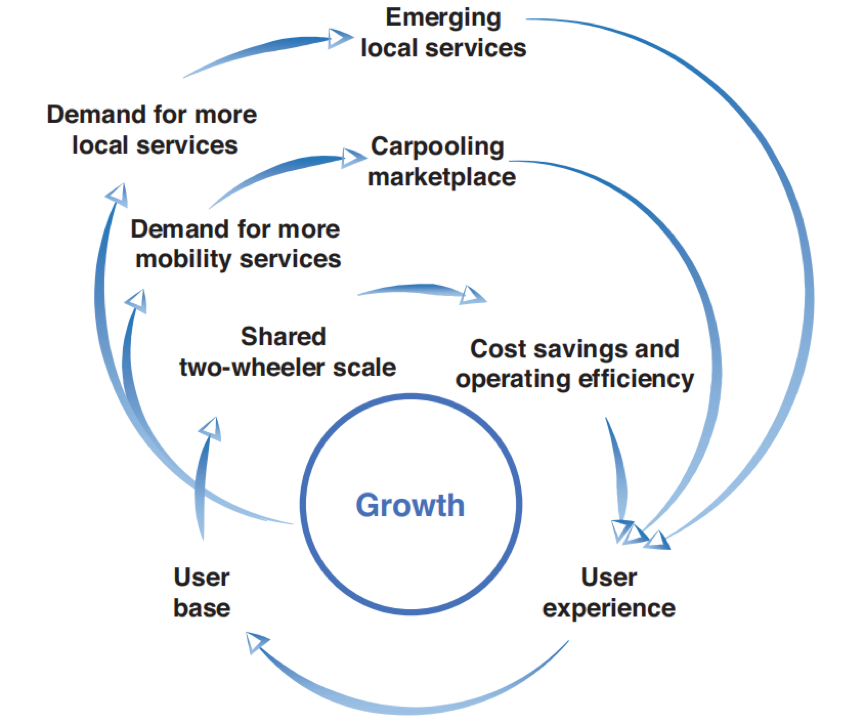

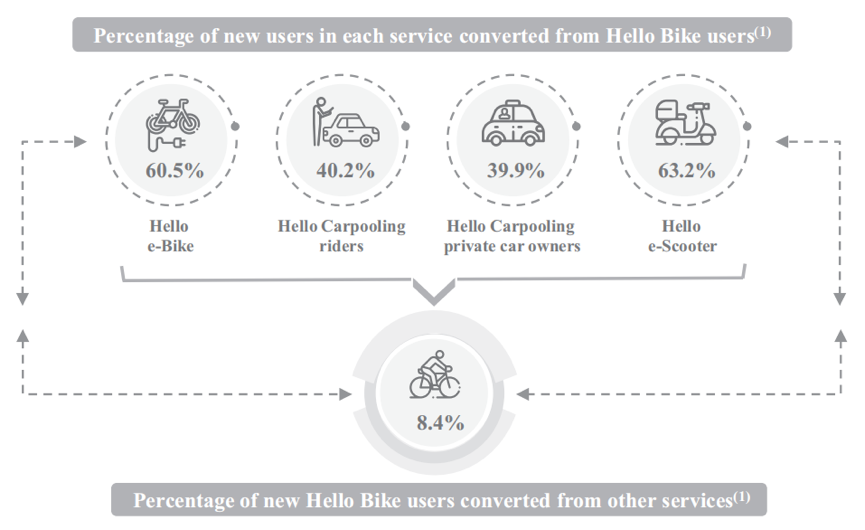

“哈啰飞轮”是公司的基础服务逻辑,专注于满足用户需求、改善用户体验、促进用户转化。

公司最初为用户提供方便且价格合理的两轮共享服务,再通过两轮共享服务出色的用户体验,进一步吸引用户。随着两轮共享服务使用量的提升,公司能够不断扩展规模并提高运营效率,从而进一步提高公司的价值主张和用户体验。“哈啰飞轮”推动了公司业务的增长,为用户提供有形和可量化的价值,是一个自我增强的良性循环。

公司利用这一良性循环积累了大量的用户,进而扩展了服务范围。

其中,60.5%的哈啰助力车新用户、40.2%的哈啰顺风车新交易用户、39.9%的哈啰顺风车新接单司机、63.2%的哈啰电动车新用户获取自哈啰单车服务。同时,8.4%的哈啰单车新用户获取自以上服务。

哈啰出行累计减少碳排放66.7万吨

随着环保意识的逐渐增强和排放法规的愈加严格,在2030年前碳达峰(排放达到峰值)、2060年碳中和(净零排放)的目标下,零碳或低碳出行正在成为人们倡导的城市生活出行方式。

共享两轮车被认为是所有共享出行方式中最环保的解决方案,有助于实现可持续发展目标。根据艾瑞咨询的研究,在每年1万到2万公里的行驶范围内,相比汽车的碳排放量,共享单车相同距离下可减少1.64-3.38吨。

根据招股书,哈啰用户通过健康出行方式,已累计减少碳排放66.7万吨。公司自2018年和蚂蚁森林展开合作以来,哈啰用户已累计种植340万棵梭梭树。

蚂蚁集团和宁德时代为公司战略股东

本次IPO前,蚂蚁集团全资子公司Antfin (Hong Kong) Holding Limited是哈啰出行第一大股东,持有公司36.3%的股份。其后几大股东分别是公司联合创始人兼CEO杨磊、GGV、成为、复星、春华以及大湾区基金等知名财务投资人。在哈啰出行众多股东中,蚂蚁集团和宁德时代与公司建立了良好的战略合作关系。