详解美国国税局如何对加密货币矿工征税 企业与个人差异巨大

即将到来的4月17日,是美国人一年一度的纳税截止时间。如果你是一名在美国挖矿的加密货币矿工,那么可以从本文中了解一下,美国国税局是如何对矿工进行征税的。

加密货币挖矿税收

每当你成功挖到了一些加密货币,就意味着同时发生一个纳税事件。根据你对加密货币挖矿的认真程度,美国国税局会判断究竟这件事究竟是你的“爱好(hobby)”,还是你的“主业(business)”。

相比“爱好”,作为“主业”的挖矿可能会有一些税款减免和其他好处。根据美国国税局的网站,“爱好”和“主业”之间的区别是一种主观评估,主要包括以下一些因素:

花费在挖矿上的时间和精力,并是否有意赚取利润;

是否依靠这项活动作为收入来源;

是否改变了运营模式来提高盈利能力;

你的挖矿活动是盈利的,而且前一年也已经盈利。

从本质上来说,如果你有一套挖矿工具,并且认真参与了加密货币挖矿作业,那么你可以说这就是一个挖矿企业;如果你随便在家用电脑上挖了一点加密货币,这可能是一种爱好。

如果作为“爱好”,那么你所获得的加密货币将被视作为收入,税款扣除减免也会很有钱;同时,如果你是作为企业收入的一部分,那么您的收入就是所开采的加密货币的合理价值减去相关的费用。

作为“爱好”挖矿

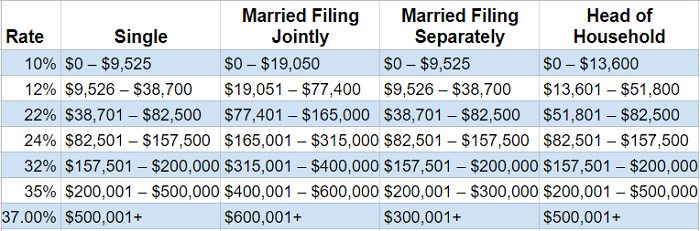

如果你个人将挖矿作为“爱好”,那么它将被视为普通收入,和其他类型的所得收入类型一样,按照边际税率征税。下表中,罗列出了不同收入等级所需要缴纳的税率标准,其中最低为10%,最高为37%:

其中一个细微差别就是,从你挖到一个加密货币到销售它这段时间里,你可能获利,也可能亏损。

假设你在挖矿时候,开采出来的加密货币价值1000美元。但是,你等了一个月才卖出这些加密货币,在那段时间里,你的挖矿价值减少到了900美元。在这种情况下,你将承认自己的挖矿收入为1000美元,同时你还需要承认自己有100美元的资本亏损,这意味着,你的的挖矿应纳税收入为900美元。

作为“主业”挖矿

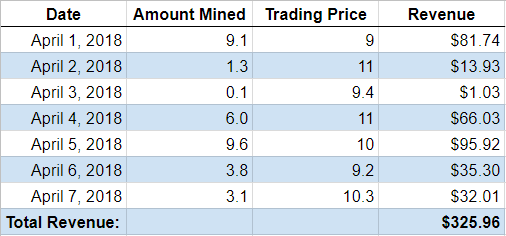

如果你是一个大型矿工,那么收入计算可能会变得复杂,计算挖矿总收入最简单的方法就是通过Excel表示。

要计算每日收入,可以将当天开采的加密货币数量乘以信誉良好的交易所交易价格,以获得你的每日收入。请注意,为了保持一致性,最好可以使用开盘价,收盘价或平均价中的一个来计算。

然后,你需要拿出电费单,然后计算采矿耗费的成本金额,再将此金额与你的阅读采矿收入相比较,继而获得你的毛利润。

接下来,你需要从这个金额中减去符合条件的折旧等业务费用。举例来说,假设你花了500美元购买的1070Ti显卡会持续使用两年,并且在两年结束时能够以250美元的价格出售它,那么本月的折旧如下:

(购买价格 - 剩余价值)/时间段=折旧

($ 500 - $ 250)/ 24个月=每月$ 10.4

定期对您的所有设备进行折旧估算,这样就可以使用它来减少任何加密挖矿收入的应付税金。在计算这一数额后,计入自营业税。

如果你想了解更多详细信息,可以参考美国国税局发布的小企业税收指南Publication 334第十章。

工资和其他收入

如果你的公司很“潮”,使用加密货币给你支付报酬,那么你收到的加密货币就会被视作为工资。

同样地,你需要将这些加密货币按照市场价格进行计算,然后根据上文中提到的边际税率得出需要缴纳的税款。

如果你是一个企业,并且在与独立承包商合作时获得了超过600美元的付款,那么需要向美国国税局上报这笔费用,并且向收款人提供1099-Misc纳税表格。

总结

通过数字货币挖矿获得额外收入是个不错的方式,但是请确保所有操作需要符合国税局的监管要求,这是非常重要的,毕竟在美国逃税不是一件小事。