有头有脸的互联网平台都开始卖保险了

编者按:本文来自微信公众号“慧保天下”(ID:insuranceforce),作者慧保天下,36氪经授权发布。

互联网时代,言必称流量,如何实现流量变现也成为各大平台必修课,广告、理财业务相继涉足,随着人们保险意识的提高,保险业务也逐渐为各大“有头有脸”的平台看上。

从早期把线下保险业务直接搬到线上销售,到场景类保险、理财类保险在互联网流量平台崛起,再到如今一些互联网平台开始尝试销售长期复杂的健康险、寿险、年金险业务,互联网保险业务不断演变,转化难度不断加深。

其背后的逻辑的是,随着中国人口红利派生出的互联网流量红利逐渐消失,过去那种瞄准一个领域,即可跑马圈地、简单粗暴发展的时代一去不返,互联网产业也开始进入存量时代,需要在泛流量中进一步挖掘精准流量,并深耕细作,寻求更深层次的流量变现。

在销售简单的理财产品,包括股票、基金以及理财类保险之后,互联网平台最后一步销售的一定是长期价值型的保险产品,这类产品虽然转化难度大,频率低,但单价高、利润率高,无论是对于平台还是对于保险公司来说,都更有价值。

在这种逻辑之下,可以看到无论是泛流量平台,还是精准流量平台,都已经开始对于长期价值型保险产品的发力。

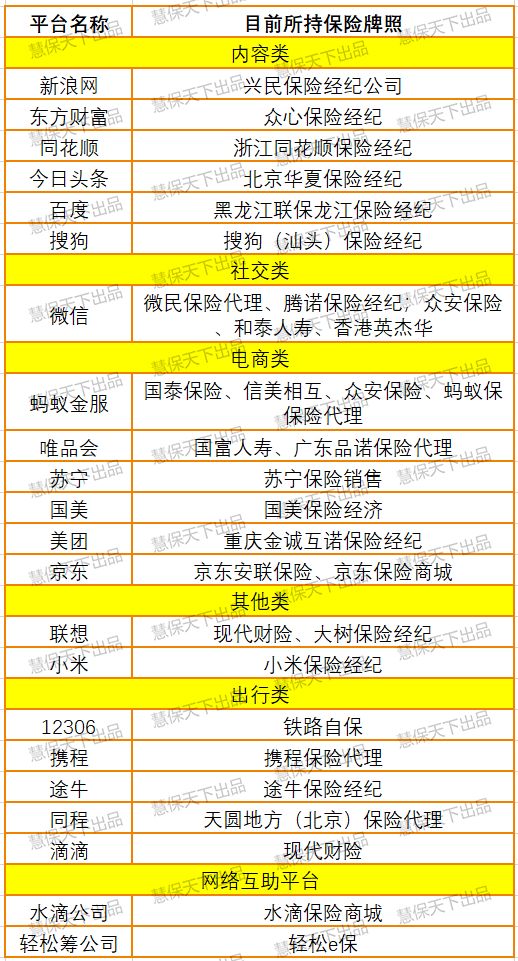

*不完全统计数据

01泛流量红利见顶,转向深耕细作

过去20多年,伴随着中国人口红利的逐步释放,中国互联网产业蓬勃发展,涌现出了一大批各式各样的互联网平台,而基于流量变现的需求,这些平台中的很多几乎都将销售保险作为了重要的业务布局。以几种较为常见的互联网平台为例来说明:

内容平台

这一类平台包括很早就成立的门户网站,包括网易、搜狐、新浪等等,虽然随着移动互联网的普及,这些门户网站逐渐沦为“传统产业”,但在市场上仍是不容小觑的存在;也包括相对细分的东方财富、同花顺等等,主要面向股民;当然,更包括近些年崛起的今日头条等新型内容聚合平台。

百度、搜狗等作为搜索引擎,也可将其归类为内容类平台。

可以看到,这一类互联网平台几乎是最早试水互联网保险的,例如新浪、网易,作为中国最早成立的互联网公司,很早就开始试图依靠自身流量销售保险,其中新浪已经拿下保险中介牌照;而东方财富、同花顺等作为面向股民的内容平台,也都已经拿下了保险中介牌照;今日头条对于保险业务也倾注了相当的热情,2018年成为华夏保险经纪的单一股东,保险平台已经上线。

搜索引擎中,百度在保险领域也投注颇多热情,其曾试图通过和安联保险、高瓴资本发起成立名为“百安保险”的互联网保险公司。未果后,2017年9月份,其还通过全资子公司百度鹏寰资产管理(北京)有限公司入手一张保险经纪牌照——黑龙江联保龙江保险经纪有限责任公司。

社交平台

以微信、微博为代表的社交平台在移动互联网时代崛起,并成为国内用户活跃度最高的社交网络平台,在流量变现的过程中,也将保险等金融产品作为重要突破口之一。

这其中,聚合了强大支付功能的微信尤其积极,微信背后的腾讯已经先后涉足多家保险公司以及保险中介公司,包括两张中介牌照,微民保险代理、腾诺保险经纪;三家保险公司,众安保险、和泰人寿、香港英杰华人寿。

公开资料显示,截至2019年6月,微保小程序月活用户达2900万。

电商平台

相对于内容平台以及社交平台,电商平台天然具有鲜明的销售属性,销售保险更是理所应当。这其中,依托于淘宝、天猫的蚂蚁金服首屈一指,其除了入股众安保险,还投资了国泰保险、信美相互,此外手中还握有一张保险中介牌照——蚂蚁保保险代理有限公司。

公开资料称,蚂蚁金服保险服务平台成立于2015年,其保险事业群团队已超过200人。截至去年年底,用户通过蚂蚁金服保险平台获得保险保障近200亿单,全年线上理赔超过40亿笔,且已同100余家保险机构深度合作。

销售3C类产品起家的京东,销售服饰见长的唯品会,从线上转到线上的苏宁、国美等等,在聚集了相当的流量之后,也将目标投向了保险,其中多家已经拿下保险类牌照。

从团购起家的美团、主攻下沉市场的拼多多近年来也吸引了不少眼球,成为互联网平台当中的后起之秀,也开始寻求流量变现,其中美团已经开始涉足保险领域。

其他类

其他类型的互联网平台经过发展,其流量也蔚为可观,例如通过杀毒软件起家的360、以提供上网服务起家的WI-FI万能钥匙,从电脑销售起家的联想、从硬件手机开始的小米以及近年来大火的滴滴、摩拜等等。

这些平台如今也开始逐渐将触角伸向保险领域。例如360早在2014年11月就上线了保险平台,小米也已经拿下保险中介牌照,联想在退出安华农险后,又决定携手滴滴入股现代财险。

尽管诸多泛流量平台在寻求流量变现过程中都将保险作为重要业务,但不同平台由于属性不同,在保险业务开拓方面的表现也有着显著不同。

BATJ等老牌流量巨头以及TMD等后起流量新秀,因为超强的引流能力在保险业务的经营中一路领跑,经历了几乎互联网保险发展的各个阶段。

对于这些泛流量平台而言,在介入保险业务的初期,会倾向于销售“短平快”的标准化产品,包括意外险、理财险等等。

这些大的流量平台虽然拥有海量的流量,但由于用户的跨度较大,所以一开始很难做到精准分层。但随着互联网技术的发展,流量巨头积累的数据量逐渐增加,其开始可以很容易的依据用户的行为以及标签进行筛选分类,这为其精准开发、销售保险奠定了基础。碎片化的场景类保险应运而生,但由于过于碎片化、单价过低,其对于市场的影响整体有限,对于有关保险公司的价值贡献也很低。

随着互联网泛流量红利见顶,泛流量平台经营保险业务的思路也开始发生变化,开始转向难度更大的长期价值型保险业务,包括中长期的健康险、寿险、年金险等。

泛流量平台经营保险业务的另外一个显著趋势是,由于其平台整合资源能力较强,资金实力雄厚,加之流量充沛,拥有很强的溢价能力,能够连接各方服务资源,构建完整的服务闭环。

例如腾讯,在布局保险,试图解决医疗支付问题的同时,在医疗领域、健康管理领域乃至养老领域也有诸多布局,大健康养老生态初步形成。这种资源的整合能力显然是一般的互联网平台所不具备的,保险公司在与这类平台合作的时候,也会更加被动。

02精准流量平台价值受青睐,如何提升转化率是难题

当泛流量的红利已过,精准流量的价值开始被更多发掘。在泛流量巨头开始深挖自身场景机会的同时,一些垂直细分领域的互联网平台也开始崛起,由于这些平台的用户标签鲜明,保险需求也相对集中,开始吸引很多保险类企业的关注。

出行平台

12306作为铁路总公司唯一正规售票平台,其所聚集的流量是相当精准的,都是有着明确出行需求的人,旨在为出行提供风险保障的交通意外险理所当然成为销量最大的险种。为满足这其中的风险保障需求,铁路总公司甚至还在2015年出资成立了中国铁路财产保险自保有限公司。

与12306类似的旅游类OTA类网站很多,包括携程、去哪儿、同程、途牛、途家等,也都是销售各种与出行、住宿等密切相关险种的最佳场景,包括航意险、航延险、意外险等等,而这些平台对于经营保险业务也都充满兴趣,其中携程更是因此获利颇丰。

母婴类平台

美柚、宝宝树,对于这类准爸妈关注的平台,其用户高度聚焦,且正处于人生中风险保障意识最强烈的阶段,对于健康险等长期价值型保险业务有着强烈的保险需求,对于保险公司来说,意义重大。

而这类平台也开始注意到保险业务的价值,可以看到美柚服务版块中直接就有宝宝首份保险的推荐。

网络互助平台

水滴、轻松筹等作为新兴互联网平台,通过后端发起救助,圈起了亿级别的流量,而这部分流量因为对周围亲人生病有痛感,也对健康问题比较关注,从而激发了这部分人群对健康类保障的诉求,对于保险业而言,也属于精准用户。

垂直自媒体

自媒体也可以划分为多种类型,其中一些对于保险公司而言也有很高的开发价值。例如一些专注于保险消费者教育的自媒体,一些专注于旅游的自媒体,一些专注于健康知识的自媒体等等。

对于这些平台来说,其受众与保险的连接可强可弱,需要借助有效运营,完成用户教育以及转化。据了解,近日风险管家就启动了一项星球动力计划,与诸多行业媒体以及自媒体合作,通过自媒体内容生产以及多渠道发布,实现流量的共享。

与泛流量平台相比,这些垂直于某一领域的互联网平台显得有些“势单力薄”,获取保险中介牌照尚有可能,参股保险公司则往往面临比较大的压力。对于他们来说,最好的方式无疑就是和保险公司以及保险中介公司合作,对用户进行转化。

值得注意的是,由于平台属性不同,不同平台对于保险企业的价值也明显不同。

例如12306、携程等为代表的出行类平台,其用户的保险需求是非常明显的,但往往集中于意外险、延误险等,一些险种对于保险公司价值贡献并不大。尤其是这些平台往往基于自身的流量优势,拿走大部分利润,对于保险公司而言,有时候只能是赔本赚吆喝。

相较之下,宝宝树、美柚等母婴平台,对于保险公司而言,显然更具长期价值,不过如何转化也考验保险公司能力。

一些垂直于保险消费者教育的自媒体,虽然自身流量较小,但由于非常专业,往往也能够聚集一批忠实的用户,有利于其销售长期价值型保险。

虽然垂直细分领域的互联网平台很多时候难免需要站队互联网巨头,成为其生态圈的一部分,但其作为独立平台所体现出的垂直细分领域的保险机会,对于很多保险公司而言,目前尚存在一定的红利期。可以看到,一些保险公司、中介公司以及保险科技类公司,实际上已经抓住了这一机会。

对于很大一部分垂直领域的平台而言,其自身并没有保险销售资质,即便持牌平台,他们对于重运营及服务的保险版块很难形成完成的闭环,他们会选择与保险中介或者类似于风险管家这类互联网保险经纪平台合作,由其进行赋能,提供线上保险解决方案,包括前端运营、平台的投放、用户跟踪服务与转化等,从而为其平台用户提供闭环服务。

尽管中国的流量红利在消失,但是中国网民足够多,且上网的频次足够高,存量市场足够巨大,对于包括保险公司在内的各类企业而言,关键就在于精准找到自己的目标客户。

保险并不是海量流量的生意,尽管一些泛流量平台有海量流量作支撑,但受限于客单价较低以及转化率不高等因素,如果仅是停留在浅层的销售,保险业务对其而言或许并不是一门长久的好生意。这些平台需要大浪淘沙,通过层层漏斗淘出目标性一致的客户。精准流量平台,自带这个属性,从而对保险营销转化有着更高的价值。