漫画行业产业链解析丨鲸准研究院

---新经济行业分析系列专栏

作者:靳佳丽

指导:谭莹

数据支持:鲸准洞见

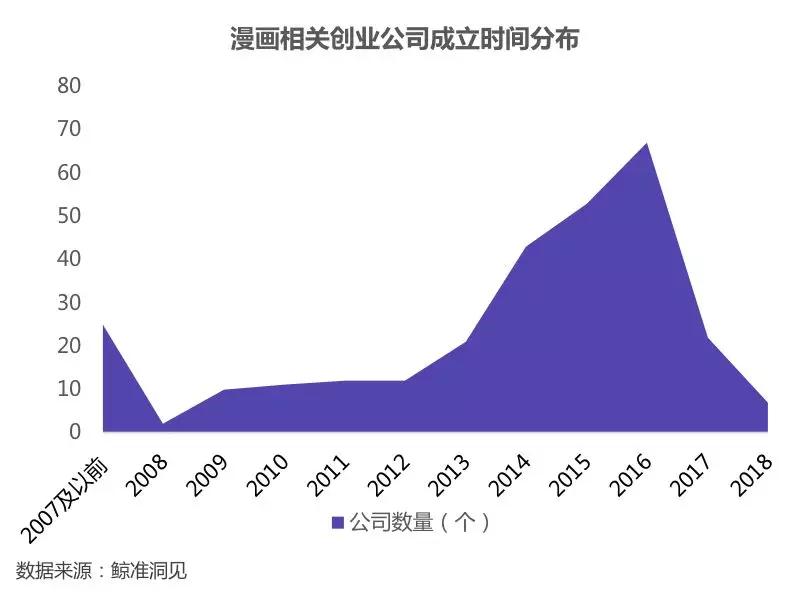

鲸准洞见显示,漫画领域的相关创业公司共有310家,其中平台型创业公司有65家,内容型创业公司有173家。从公司成立时间上来看,漫画创业公司集中在14、15、16三年间成立,达163家,占总数的53%,资本的关注,推动了漫画领域创业高潮的兴起。

本文将探讨如下问题:

1、漫画行业产业链及产业链上各环节的发展现状

2、漫画行业价值链的利润分布情况

3、一部漫画的创作流程

4、漫画行业未来的投资机会展望

.01.产业链图谱及价值链利润分布

1、漫画行业产业链

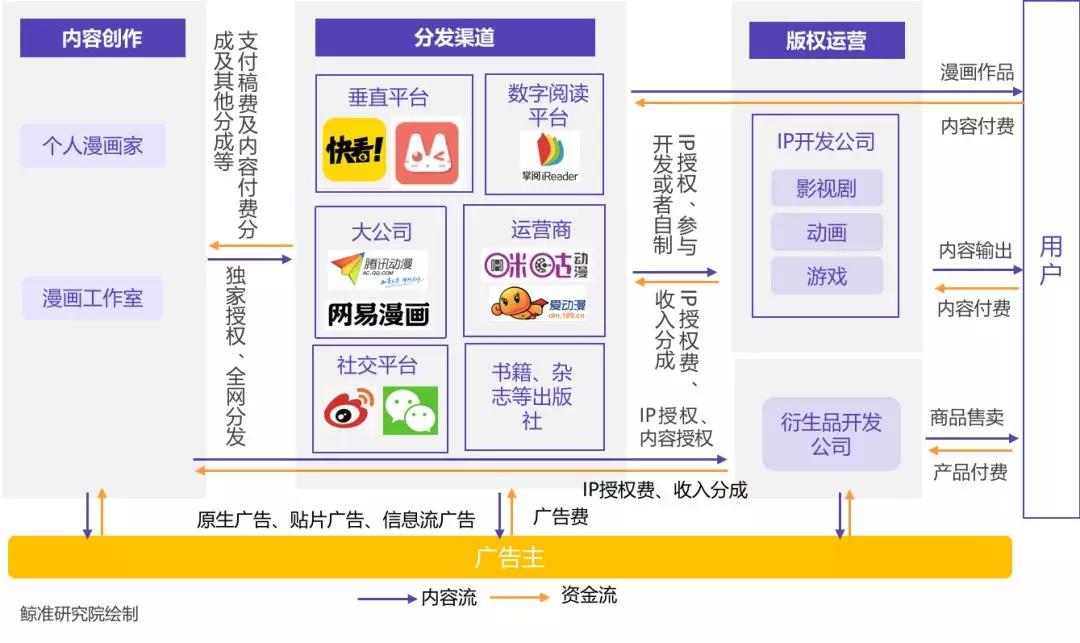

漫画行业产业链分为上游的内容创作,中游分发渠道以及下游的IP开发。

2、价值链利润分布

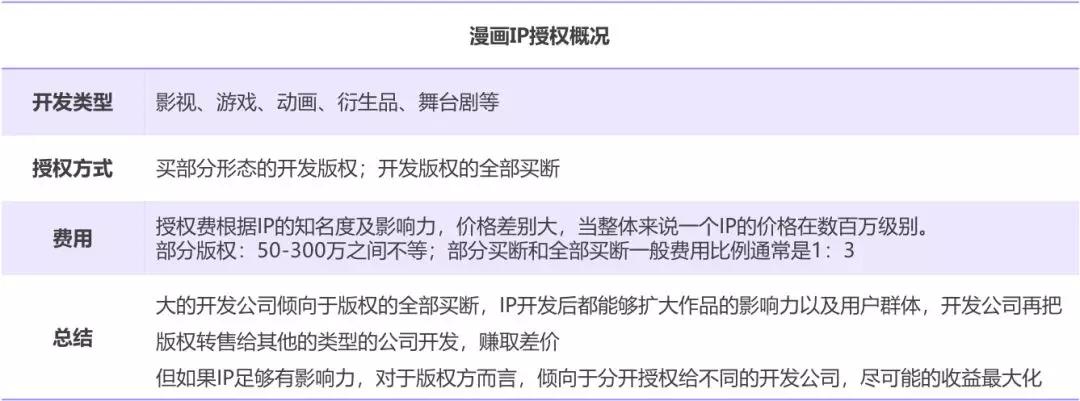

根据改编形式的不同以及版权方在制作环节参与的不同程度,具体的利益分配根据双方的谈判而定,有的是扣除各种成本费用之后制作方再跟版权方分成,有的是根据流水分成,整体来说没有统一的标准。

仅以一部漫画作品改编游戏,以流水分配为例:

---根据IP的买断形式及名气,价格差别大,整体来说一个IP的价格在数百万级别。版权方在工作室还是平台方手中,主要根据双方之间签订的授权方式而定,独家授权版权方在平台方手中,最后流水5-10个点内容方和平台方按比例分。

---开发发行及渠道拿去了流水的大部分,但是开发方需要承担开发的风险,渠道为了获取流量做活动推广有一定的成本,风险和收益并存。

.02.产业链各环节解析

1、内容创作方:大小工作室并存,亏损是行业常态

内容方的参与者有个人漫画家以及工作室,平台方一般要求双更或者更高频次,对于个人创作来说其产能有限,目前主要是以工作室为主,团队协作创作的模式,一般3-5个人为一个创作团队。截止2018年9月,鲸准数据统计,有公司注册实体的漫画内容创作公司有173家,大部分是30人左右的小型工作室,50人以上的中大型工作室较少。产能上,对于一个20-30人左右的工作室,可以同时满足4-5部作品做到每周双更。

内容制作方的变现方式单一,主要靠稿费收入,一般而言仅能摊销住成本,对于部分扩展期或者运营效率低的公司而言,多处于亏损状态,没有太多的利润空间。

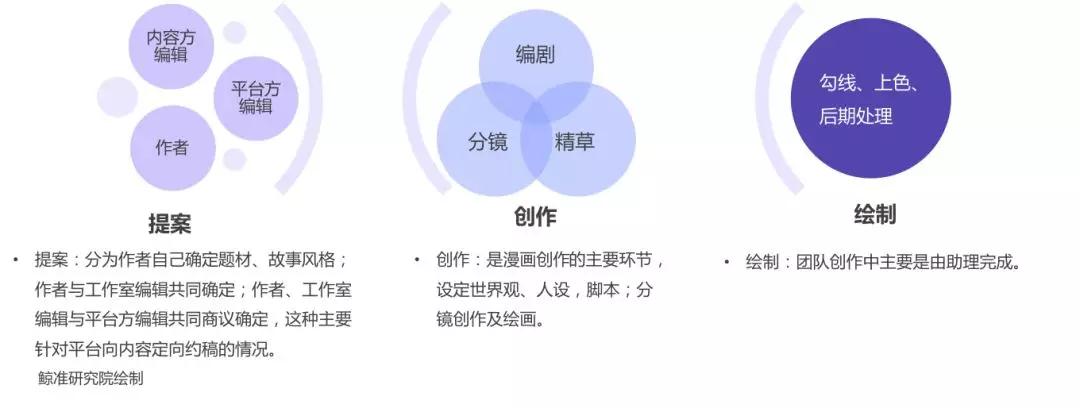

有些工作室会接一些小说、游戏等漫改的作品,对于工作室相当于委托外包服务,相比于原创作品的稿费,IP漫改的费用会高很多,毛利更高,甚至有工作室用IP漫改作品的费用来反哺内容原创的成本。漫画的原创过程要经过内容提案、创作过程、后期等过程,创作上一般是3-5个人的小团队。对于一部作品来说,故事是核心,其次人设、画风也很重要,连载周期通常是2年,也有3-5年或者更长周期的。

2、平台方:用户逐作品而居,平台抢夺优质内容,商业变现不明朗,处于亏损状态

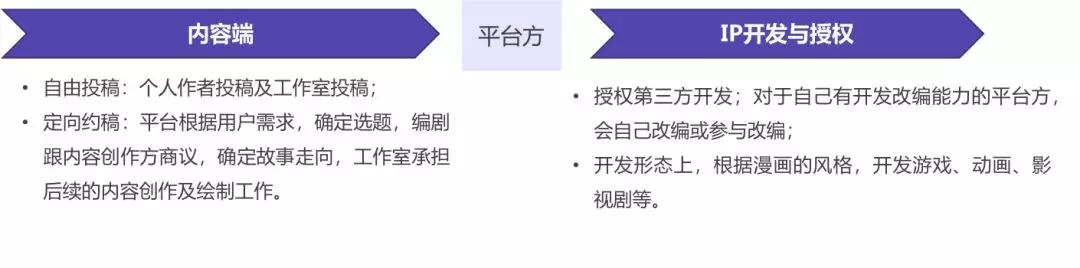

平台处于产业链的中游,与上游内容方的合作模式主要分为自由投稿及定向约稿模式。版权上,分为独家和非独家,独家授权的作品,平台方会在支付稿费以及后续推广运营,IP开发授权等;非独家的作品,平台方只是分发渠道,不会支付稿费,在推广上也不会给予流量的倾斜,以及后续的IP授权等事项。下游的IP衍生及开发,平台方授权给第三方开发,对于有独立开发团队平台方,也会自己参与开发。

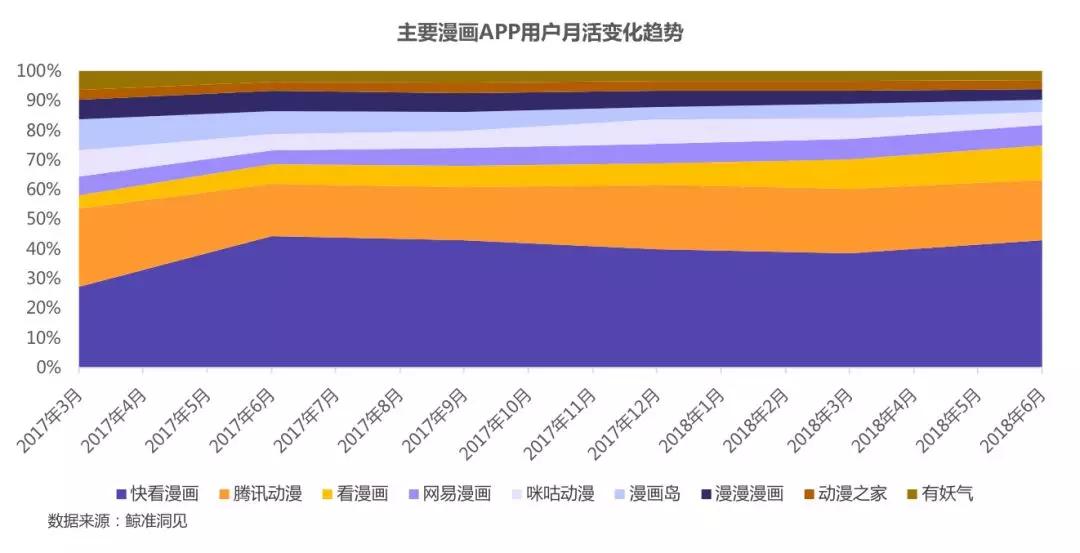

平台起到链接分散的上游内容方以及下游消费者的作用,高度集中的本质,决定了其容易产生垄断,内容、用户、资本集中在头部玩家。前九大APP中,快看漫画和腾讯动漫占据了近60%的份额,最近一年头部平台的市场份额整体呈上升趋势,行业集中度高,马太效应明显。对于想要入局的新玩家,需要大量资本加持。

3、IP开发及衍生

版权运营和IP开发缺少专门的漫画版权运营公司,一般都是传统的游戏公司、影视开发公司兼做漫画IP开发,或者中游的平台方直接参与孵化。

漫画作品有一定的培育期,连载的前几年属于用户培育阶段,走到IP开发这一步通常需要3-5年的时间,目前我国漫画行业优质的漫画作品少,能走到最后具有商业化开发能力的作品较少,还未出现专门的版权运营公司。

IP开发虽然吃到了开发后的大部分收益,但是风险和收益是对等,同时也要承受IP开发的风险,因此下游的开发方只是给版权方授权费,利益分成很低,甚至不会有利益分成。只有头部的IP版权方才有话语权,或者商务资源很强的版权方才能跟下游的开发商进行开发后的利益分成谈判。

.03.投资机会展望

1、内容方依赖人才创意,不确定性大,培育周期长

对于产业链上游的内容方来说,其依靠人才创作的特点,内容创意具体很大的不确定性,重人力服务,不可规模化复制,再加上漫画光是培育期就需要3-5年的时间,对于财务投资者来说投资这个环节的不可控因素太多,目前也没有很好的变现方式,退出周期太长。对于战略投资方来讲,通过投资上游的内容方,为自己的中游的平台供给优质内容,下游的游戏、影视开发提供IP源头,从而打通全产业链,获取最大的利润分成,产业布局投资内容方有业务协调的价值。

2、平台方马太效应明显,头部玩家迈入亿级用户规模俱乐部,核心及长尾用户已收割

对于平台方这个环节,需要优质内容吸引用户,资本补贴烧钱严重,马太效应明显,流量集中,目前头部玩家的用户规模已经达到上亿级别,整个二次元的核心用户才1亿左右,说明头部平台已经收割了大量的漫画核心用户以及长尾用户。新入局者若想占有一席之地,需要大量的资金购买内容,且随着流量红利期的消失殆尽,流量获取费用也水涨船高,对于财务投资者来说,除了创业公司中的几个头部玩家,再投资新的创业公司的回报未期。

交流:如果您是文娱企业的创始人及高管、文娱领域的投资人、关注文娱领域的媒体朋友或其他相关人士,欢迎添加笔者微信交流Jinjiali2015,添加时请您备注 姓名+公司+职位。

鸣谢:最好的赞赏是您的转发。

鲸准研究院已重磅发布我们超过200页的《鉴往知来,冬藏春生丨2018大文娱产业研究报告》,整个报告由8位资深分析师历时2个月合作完成,访谈文娱公司创始人、投资人、行业专家等达到50位以上,访谈底稿近100万字。