一个“安静”的风口

编者按:本文来自微信公众号“市值观察”(ID:shizhiguancha),作者:像海,编辑:小市妹,36氪经授权发布。

有这样一个板块,这里没有疫情的干扰,没有熙熙攘攘的赛道,更没有车水马龙的繁华。

被动电子,一个不为人熟知的板块,却交出了一份不平凡的三季报成绩单。

1 三季报特点:人少、钱多、股贵

第三季报股东人数披露情况:

通过上表可以发现,除了法拉电子股东略增长2.33%,其它四家公司环比都在下降。尤其火炬电子和鸿远电子,股东人数更是“腰斩”。从业绩来看,法拉电子也略显“逊色”,其它四家公司业绩出现“暴走”,尤其是第三季度基本都实现翻倍增长。

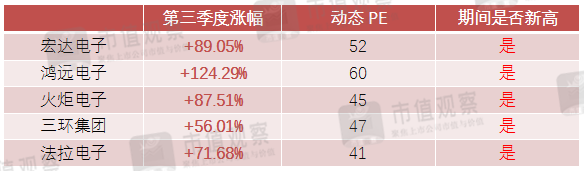

第三季度股价表现及市盈率对比:

从表中可以看出,五家公司第三季度涨幅巨大(基本上也是第三季度才真正爆发板块行情)。其中,鸿远电子表现最佳,实现124.29%的涨幅领涨板块,即便最弱的三环电子也录得56.01%的收益。同时,这五家公司均在第三季度创出历史新高。虽然涨幅惊人,但按头部券商对五家公司今年的盈利预测,其对应PE还要大幅小于上表数据。

2 “被动电子”的投资逻辑

被动电子又称为无源器件,是指不影响信号基本特征,仅令讯号通过而未加以更改的电路元件。最常见的有电阻、电容、电感、陶振、晶振、变压器等。而上述的五家公司都是生产电容器,只是每家公司的业务情况不大一样,市场场景也有差异。

电容器作为三大被动电子元件之一,是电子线路中必不可少的基础电子元件,约占全部电子元器件用量的40%。根据材质不同,电容器产品可分为陶瓷电容器(MLCC)、铝电解电容器、钽电解电容器和薄膜电容器等。从2019年的全球市场份额看,陶瓷电容器和铝电解电容器产值份额较高,其中陶瓷电容器(MLCC)占比52%,铝电解电容器为33%,薄膜电容器和钽电容器分别占到8%和7%,而上述的几家公司业务,除了法拉电子是镀膜电容,其他基本都与MLCC有关。

2019年全球电容器市场规模达220亿美元,根据中国电子元件行业协会公布的数据显示,2019年我国电容器行业的市场规模为1102亿元,占全球份额比重71%,是全球最大的电容器市场。

电容器广泛应用于航空航天、船舶、通讯、电力、轨道交通、新能源、医疗等高端领域。它会随着人类科技的进步,使用量越来越高,呈现出来的是智能化、信息化水平的提升。它是工业必须消费品,与科技正相关,永远不会消亡,表现出弱周期性。

目前电容器企业业绩高增长的驱动逻辑是什么?

从制造供给端的角度看,目前国内电容器企业的发展尚处于第三梯队,高端电容器领域正在赶超日、韩、美等优秀企业。由于这两年中美 贸易摩擦,促使国内品牌加速发展,除了本身国产自营产品的增长,还有对国外品牌的“国产替代”。而电容器的生产本身也存在一定壁垒,重资产、重技术、重管理、重品牌,只有具备先发优势的企业才能分享这块蛋糕,其业绩向上空间巨大。

从市场需求端的角度看,国内5G、新能车、光伏、工业互联网、智能医疗器械、航空航天、人工智能等市场都处于刚刚爆发的阶段,多个行业未来都将迎来持续多年的高复合增长。所以从需求市场看,市场容量巨大且刚刚起步。

3 各家公司基本面情况对比

宏达电子

公司是国内高可靠性钽电容器的主流供应商,产品涵盖钽电容器、多层瓷介电容器、单层瓷介电容器、薄膜电容器等数十种。其中,非固体电解质钽电容器毛利率高达80%。公司拥有2000多家客户,还有来自包括俄罗斯、印度等境外客户,客户覆盖车辆、飞行器、船舶、雷达、电子等系统工程和装备,属于军民两用。

宏达电子前三季度的业绩增长来自于高可靠性产品和民用产品的共同增长,钽电容增幅超过25%,非钽电容增幅超过100%(生产SLCC的子公司宏达恒芯在民用通信领域业绩增长超同期100%以上)。

公司透露,十四五规划已经启动,在保持高可靠性钽电容器的市场龙头地位的同时,重点投入MLCC、SLCC、电源模块和组件类产品,也会根据市场需求第一时间扩增产能。宏达电子作为国内钽电容器龙头企业,将会直接受益国内市场需求爆发。虽然11月23日有2.88亿股解禁,占比71.98%,不过都是实际控制人曾琛、钟若农、曾继疆一家三口,影响甚微。

影响宏达电子今后是否能超出预期的最核心变量:

差异化竞争,公司处于钽电容领域的龙头,充分受益市场总量增长;

跨界竞争,以钽电容业务为支撑,涉足利润空间更大的MLCC及其它模块领域,争夺民品市场,提高市值想象空间。

鸿远电子

自营+代理业务,营收占比各半,产品以MLCC为主,军民两用,军品为高可靠MLCC,毛利约80%。

目前军品主流供应商只有三家,分别是火炬电子、鸿远电子和宏明电子,市场份额相近。鸿远电子98%的自产产品用于军工体系,尤其是44%用于航天两大集团。另外,鸿远电子还投资了宏明电子的股权,以及布局了MLCC的全产业链上中下游。在产业链的上游陶瓷粉末方面具有配方技术,形成了从材料研发、产品设计、生产工艺的全套技术,因而MLCC毛利率比火炬电子更高。

公司募投项目预计于2020年12月建设完成,达产后有望提升7500万只高可靠MLCC和19.25亿只通用型MLCC产能,对于未来业绩增长贡献较大。

影响鸿远电子今后是否能超出预期的最核心变量:

公司的航天订单高确定、高增长。由于美国Space-X推出了星基互联网计划,未来5年共发送4.2万颗近地轨道卫星。而近地轨道资源有限,航天竞赛由此展开。中国低调地推出了类似的卫星计划,可以预计未来订单量将呈现井喷式增长,而鸿远电子的产能扩增也是为此而准备的。

火炬电子

自营+代理业务,公司和鸿远电子业务类似,产品以MLCC为主,军民两用。只是目前代理业务占比更高(自营:代理=3:7),自营军品占8成,毛利75%;民品2成,毛利45%。代理部分毛利15%,营收虽大,利润占比却很小。

公司今年新增产能84亿只MLCC(目前产能25亿只),预计年底释放25%左右,到2022年释放全部产能。另外,火炬电子相比其它公司有个特殊业务,也是重要看点——特种陶瓷新材料CASAS300。该材料耐1800多度高温,一般用来制造航空航天发动机核心部件以及用于核电需耐高温部件。

根据火炬电子调研信息,这种材料一公斤约5.7万元,毛利75%,国内只有三家在生产。火炬电子品项最齐全,目前产能5吨,待明年3月将达10吨。如果满产,将贡献4.3亿毛利。公司目前营收尚处于爬坡阶段,截止今年三季度,新材料营收约5000万,同比增幅超50%。

影响火炬电子今后是否能超出预期的最核心变量:

目前火炬电子估值(按PEG)非常便宜。据券商预测,今年公司EPS1.3,目前约38PE,以50%的增速计算,PEG=0.76<1属于低估状态;

陶瓷新材料属于“国防材料”,地位不亚于碳纤维。同时,公司新成立紫华纤维研究院,这相当于既做“面粉”又做“蛋糕”。参考光威复材,最早靠一款T300碳纤维,做到了如今接近400亿市值。而火炬电子陶瓷新材料的国防地位、发展路径和当初的光威复材发家史非常类似,相当于除了电容器产品,还有一个前途无量的业务板块。

三环集团

公司业务布局在中上游,主要为电子陶瓷类电子元件及其基础材料的生产和销售,是全球领先的电子陶瓷材料专家。三环集团相比其它几家公司业务相对略复杂,主要产品包括通信部件、半导体部件、电子元件材料、电子元件等的生产和研发。

公司前三季度的高增长主要得益于MLCC、陶瓷基片、陶瓷封装基座、光纤陶瓷插芯等项目扩产或产能利用率提升顺利。三环的业务主要在民品市场,大幅度受益于5G建设以及MLCC需求的放量。

根据三环集团最新定增公告(项目1:5G通信用高品质多层片式陶瓷电容器扩产技术改造项目;项目2:半导体芯片封装用陶瓷劈刀产业化项目),最终葛卫东获配54.14万股。值得一提的是,高毅邻山远望一号基金的掌舵人冯柳、以及高毅资产首席投资官邓晓峰也参与了本次定增,由于报价过低,暂时出局未获配股份。不过,高毅资产本来就是三环集团的第五大流通股东,持有公司1.73%的股份。而定增价27.52元,目前股价尚偏离不远,跟着大佬“抄作业”或许也是个不错的选择。

影响三环集团今后是否能超出预期的最核心变量:

净利率非常稳健,近几年都保持在30%以上;

它上游的陶瓷业务会受益整个MLCC行业的爆发,也受益5G半导体的爆发;

由于公司市场是民品市场,恰好最容易受益行业爆发时带来的“涨价效益”,今年以来已经有一小波涨价。市场预期明年价格会随着需求增长继续上扬,而注重军品市场的反而无法享受“涨价”,这也是民品市场“顺周期”的好处。

法拉电子

公司业务单纯,主要为镀膜电容,也正因为业务单纯,持续受益中国科技的崛起。作为电子类“必须消费品”,从2012年最低点至今,区间最高涨幅超20倍,秒杀一众科技企业以及人类“必须消费品”企业。

然而公司目前市盈率仅40倍出头,业绩增长势头依然强劲,又将迎来新的产品增长周期。比如,现在很多光伏电站要配备储能,储能电路会带来额外的薄膜电容需求;公司在全球光伏逆变器市占率高达60%,全球前20名基本都是其客户。按照国家政策推动,整个光伏风电行业未来几年将会有20%左右的年复合增长,新能源汽车及工控等领域也都迎来了爆发期。

影响法拉电子今后是否能超出预期的最核心变量:

企业管理层十分优秀,ROE常年保持18%以上,行业地位全球前三,净利率比竞争对手高10个点以上;

重要业务新能车(17%)、风电(7%)、光伏(23%)、工控(20%)、家电智能家居(10%)等,全部都处于政策刺激的暴风口。尤其新能车业务,目前已处于爆发期,而当前价按2020年业绩测算也才40PE左右,性价比很高。

电子元件在顺周期往往会伴随着涨价的预期,作为薄膜电容国内龙头将充分受益。

4 总结

从法拉电子历史走势来看,电子类“必须消费品”的市场空间和增长势头在未来很长一段时间将远远超过人类“必须消费品”。而国内产品品质提升,还将实现很大程度的“国产替代”迎来新的增量。

这个“风口”虽然很安静,但终究无法遮掩其光芒。随着中国科技步伐的不断迈进,“被动电子”会成为这场盛宴的重要参与者……

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。