大股东套现,三只松鼠成长存疑

编者按:本文来自微信公众号“砺石商业评论”(ID:libusiness),作者:郭唯,36氪经授权发布。

砺石导语

当互联网流量红利见顶后,三只松鼠的线上经营模式也暴露出了弊端,在“增收不增利”的业绩增长困境下,三只松鼠需要提出新的发展战略谋求第二业绩增长曲线。

近年来,三只松鼠(300783.SZ)虽然营收实现快速增长,但是净利润却停滞不前,陷入“增收不增利”的困境。糟糕的业绩表现也遭到了原始股东的大额减持。自2020年7月首发限售股解禁后,大股东Nice Growth Limited及其一致行动人Gao Zheng Capital Limited减持套现离场,截至2021年4月26日,合计减持2,033.43万股,减持比例达公司总股本5.0846%的顶格减持。

资本减持套现离场,是收割战果的正常操作。但是随着三只松鼠业绩增长困境问题暴露,其经营模式的弊端已显而易见,“互联网电商+休闲零食”的故事已经接近尾声,而三只松鼠的发展战略需要进行调整,以寻求新的业绩增长曲线。

于是,“全渠道发展”和“新品牌探索”成了三只松鼠新的战略选择。随着2020年报和2021年一季报陆续发布,其新战略目前来看,已初具成效。数据显示,三只松鼠的业绩表现出现好转,股价也一扫去年大跌的阴霾,出现小幅回调。

01 业绩表现向好

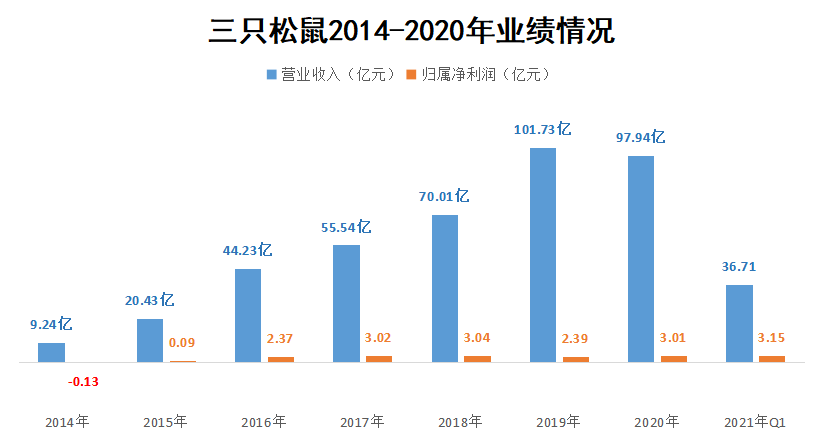

具体来看,2020年度,三只松鼠虽然营收有所下降,但是净利润却实现增长:实现营收97.94亿元,同比下降3.72%;实现归属净利润3.01亿元,同比增长26.21%;实现扣非净利润2.45亿元,同比增长19.34%。从现金流量来看,2020年经营活动产生的现金流量净额为11.99亿元,净现比近400%,相比2019年度经营活动产生的现金流量净额-3.29亿元,2020年度现金流量充沛。

2021年第一季度,三只松鼠实现营收36.71亿元,同比增长7.58%;实现归属净利润3.15亿元,同比增长67.57%,从扣非净利润来看,第一季度实现2.78亿元,同比增长50.56%。

亮眼的业绩表现也让三只松鼠的股价迎来小幅上涨,自3月27日发布2020年度报告至4月22日发布2021年第一季度报告期间,三只松鼠的股价涨幅超60%,一改此前股价低迷的表现。

三只松鼠的业绩表现向好、股价快速上涨的背后,是其“全渠道发展”和“新品牌探索”两大战略成效的初步显现。

02 拓展线下销售渠道

三只松鼠起家于互联网,线上是其主要的销售渠道。以2019年为例,三只松鼠在第三方电商平台的销售额为98.69亿元,占比营业收入的97%,这显示出三只松鼠的销售严重依赖线上电商渠道。

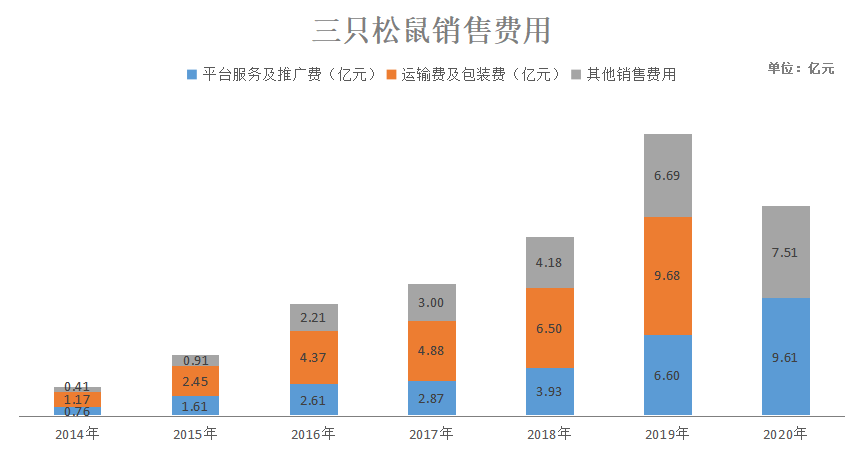

随着电商发展的流量红利逐渐见顶,线上销售渠道的获客成本也随之升高。2014-2020年,三只松鼠的平台服务及推广费由0.76亿元猛增至9.61亿元,平台服务及推广费支出占年度销售额近10%。

在线上销售获客成本越来越高的情况下,营销费用也随之增高。2014-2019年,三只松鼠的销售费用支出从2.34亿元增长至22.98亿元,年化复合增长率为57.92%。2020年度,三只松鼠营销费用支出17.12亿元,同比下降25.47%,其中的主要原因是三只松鼠的运输费和包装费调整到营业成本核算所致。如果剔除运输费和包装费的影响,三只松鼠2020年度销售费用仍同比增长28.77%。

高昂的营销费用大幅压缩三只松鼠的净利润空间,是三只松鼠“增收不增利”的主要原因之一。近年来,“电商的资深打工人”、“成也淘宝、败也淘宝”等评价不断伴随着三只松鼠。去年的股价暴跌也反映出,三只松鼠的“互联网零食”故事已经接近尾声。

当线上流量遇到天花板,线上获客成本越来越高,严重依赖线上渠道的三只松鼠提出了“全渠道发展”战略,其IPO中的大部分资金也是为了用于“全渠道营销网络建设项目”,三只松鼠开始发力线下。

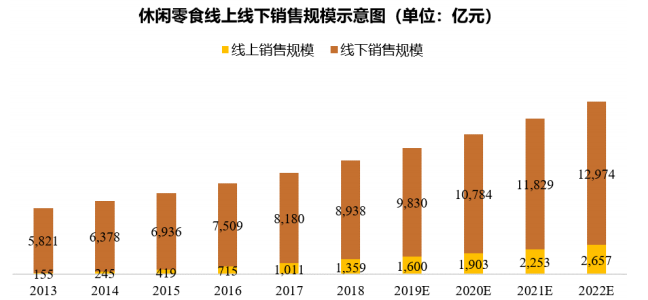

这显然是一个正确的选择。休闲零食线下实体零售渠道由于具备便利、社交互动、体验感等优势,一直是休闲零食市场的主渠道。根据弗若斯特沙利文统计的数据,线下休闲零食销售规模占比超80%,市场空间远大于线上销售渠道。

2018年时,三只松鼠只有53家线下体验店,但到2019年末,三只松鼠开设投食小店108家,联盟小店累计达278家,线下门店数量快速增长。而在2020年度,三只松鼠更是加快线下渠道拓展:新开投食店78家,期末合计171家;新开联盟小店641家,期末合计872家,线下店铺数量合计超1000家。

线下店铺的快速建设,让三只松鼠销售渠道体系得到进一步的均衡发展。财报数据显示,2020年度三只松鼠线下渠道实现营业额25.46亿元,同比增长737.5%,占比总营收26%,不再依赖电商单一渠道。

“全渠道发展”是三只松鼠改善盈利能力的发展战略,而“新品牌探索”是三只松鼠谋求业绩增长的另一发展战略。

03 新品牌探索

2020年4月3日,三只松鼠发布公告称,拟使用自有资金4225万元投资设立4家全资子公司,分别为宠物食品“养了个毛孩”、婴童食品“小鹿蓝蓝”、方便速食“铁功基”以及定制礼品“喜小雀”,开展“1+N”多品牌矩阵战略。

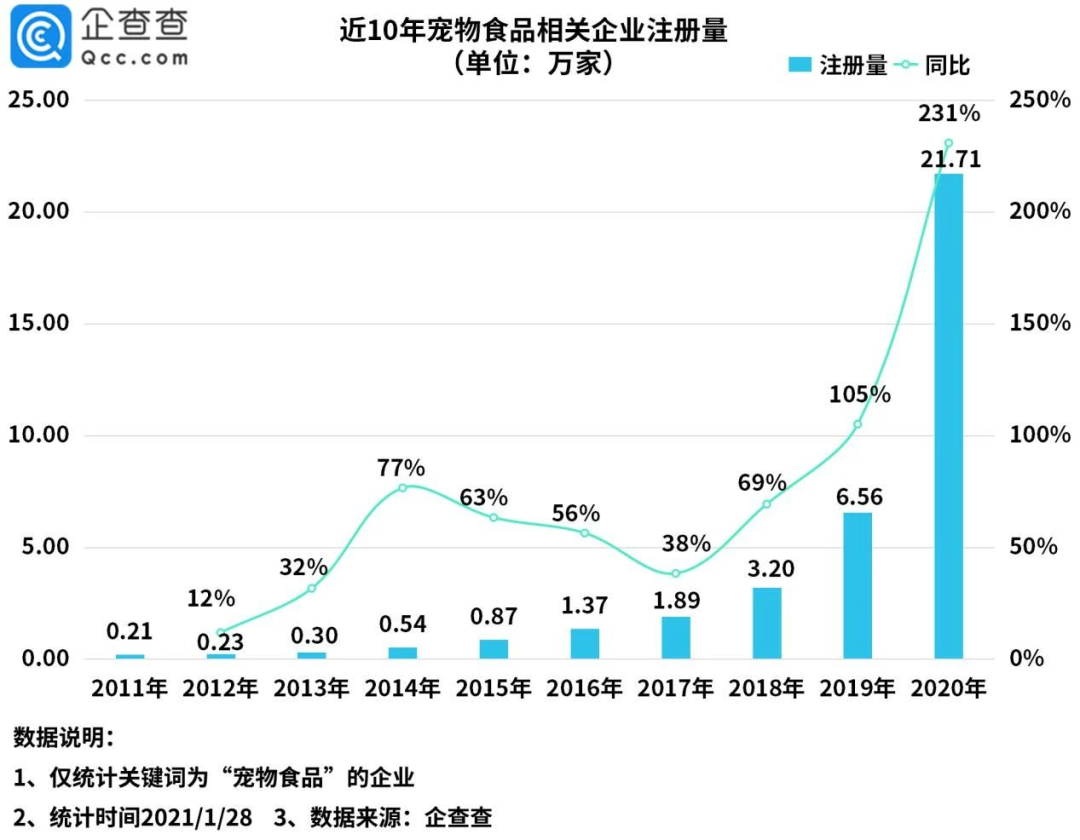

目前来看,宠物食品赛道,确实是一个极具潜力的赛道。根据艾瑞咨询发布的《2021年中国宠物消费趋势白皮书》数据,2020年中国宠物行业市场规模接近3000亿元。受政策、经济、社会和技术因素驱动,以及疫情带来的更多潜在养宠人群及情感消费,未来三年宠物行业将继续保持平稳增长,复合增速预计14.2%,到2023年行业规模将达到4456亿元。

广阔的宠物市场前景也受到资本市场的青睐,根据企查查数据,截至2020年末,宠物食品相关企业注册量为21.71万家,同比增长231%。

三只松鼠在宠物食品赛道的布局,效果已经显现。其2020年7月30日上线的“养了个毛孩”品牌,定位新一代互联网国货宠粮。截至2020年末,包括养了个毛孩、铁功基、喜小雀三个子品牌共实现营收2116万元。2021年一季报数据显示,“养了个毛孩”近六个月复购率约40%。

除宠物食品赛道发力外,三只松鼠在婴童食品赛道也积极布局。

婴童辅食赛道发展前景广阔,第七次全国人口普查数据显示,0-14岁儿童达2.5亿人,较2010年上升1.35个百分点,专业人士预测,婴童零辅食蕴含超2000亿元的市场空间。

婴童食品赛道的潜力,吸引了各路资本在此赛道默默押注与角力。仅2021年前后,婴童辅食赛道就已发生多次融资事件,比如启旭哆猫猫、秋田满满、宝宝馋了、小黄象等公司先后宣布完成融资。

三只松鼠旗下的“小鹿蓝蓝”子品牌,定位6个月到14周岁的婴童辅食食品。与良品铺子的儿童食品子品牌“良品小食仙”和百草味的儿童食品子品牌“童安安小朋友”的产品在主品牌旗舰店销售不同,“小鹿蓝蓝”品牌在天猫商城单独打造旗舰店进行独立运营。截至2020年末,小鹿蓝蓝实现营收5495万元;2021年第一季度小鹿蓝蓝营收7913万元,环比增长57.42%。

此外,于2020年7月18日上线的“铁功基”和于2020年8月29日上线的“喜小雀”也在不同的食品领域为三只松鼠寻求新的业绩增长点。

整体而言,不论是婴童食品品牌“小鹿蓝蓝”,还是宠物食品品牌“养了个毛孩”,乃至是方便速食品牌“铁功基”以及定制喜礼品牌“喜小雀”,三只松鼠都在积极寻找业绩的第二增长曲线,并且这些尝试,已经在财报中显现出不错的增长潜力。

04 结语

2012年,三只松鼠一经创立便搭上电商发展的高速列车,连续多年创下天猫双十一销售额第一的销售成绩,营业额也连年创下新高,2019年全年销售额更是突破百亿,成为休闲零食行业首家迈过百亿门槛的企业。

随着互联网流量红利的见顶,“互联网零食”的故事已经接近尾声,三只松鼠也需要调整发展战略谋求新的业绩增长点。因此,打造线下销售渠道、成立子品牌成为三只松鼠突破业绩增长困境的发展战略。

但是,线下销售渠道建设也伴随着相应的成本开支,与线上销售是完全不一样的运营思路,这对善于线上渠道运营的三只松鼠而言,无疑是新的挑战。另外,三只松鼠新品牌虽然面临的市场空间一片广阔,但三只松鼠在进入该赛道时,该赛道也是强敌环伺,三只松鼠未来也必然面临着激烈的市场竞争。

因此,线下销售渠道能否帮助三只松鼠走出业绩增长困境,新品牌能否成为三只松鼠稳固的第二增长曲线,尚有待观察。